Hospodářské výsledky Skupiny komerční banky k 31. prosinci 2017

- Pokračoval růst počtu klientů Komerční banky. Na konci roku měla banka 1 664 000 klientů, což je meziročně o 10 100 více.

- KB zavedla řadu novinek v mobilním bankovnictví, včetně mobilních plateb s Android Pay, spravování platebních karet přes mobil, potvrzování transakcí pomocí obličeje a dále v bankovních aplikacích pro chytré hodinky se systémy Android i pro Apple Watch. Přitom dále posílila bezpečnost digitálních bankovních kanálů.

- Vklady klientů ve Skupině KB vzrostly meziročně o 8,9 % na 756,1 miliardy Kč. Z toho vklady občanů v bance rostly ještě rychleji, o 9,3 % na 251,5 miliard Kč.

- Aktiva klientů Skupiny KB v podílových fondech, penzijním spoření a životním pojištění stoupla o 8,0 % na 163,9 miliardy Kč.

- Objem úvěrů poskytnutých klientům Skupiny KB (bez repo operací) narostl meziročně o 1,8 % na 606,1 miliardy Kč. Z toho objem úvěrů občanům na bydlení vzrostl o 6,5 % a spotřebitelské úvěry rostly stejným tempem.

- Výnosy na srovnatelné bázi stouply o 0,9 % na 31,1 miliardy Kč. Srovnatelné náklady vzrostly o 1,2 % na 14,2 miliardy Kč. Rozpuštění opravných položek k úvěrům Skupiny dosáhlo 0,4 miliardy Kč.

- Srovnatelný čistý zisk vzrostl o 15,2 % na 14,0 miliard Kč. Čistý zisk, včetně mimořádných položek spojených s přeceněním a prodejem budov centrály v tomto roce a příjmu za podíl ve společnostech Cataps a VISA Europe v roce 2016, vzrostl o 9,1 % na 14,9 miliardy Kč.

Běžné výnosy mírně vzrostly, o 0,9 % na 31,1 miliardy Kč3 , hlavně díky silné aktivitě klientů v prvním pololetí při zajišťování proti měnovému riziku v souvislosti s ukončením intervencí ČNB. Oproti tomu čistý úrokový výnos, poplatky a provize meziročně mírně poklesly, i když trend se začal zlepšovat ke konci roku. Provozní náklady bez mimořádných položek rostly méně než inflace, o 1,2 % na 14,2 miliardy Kč4. Úspěšné vymáhání pohledávek a řádná disciplína klientů při splácení vedly k výjimečné situaci čistého rozpuštění opravných položek k úvěrům ve výši 0,4 miliardy Kč.

Srovnatelný čistý zisk (bez jednorázových příjmů za podíly KB ve společnosti VISA Europe a ve zpracovateli karetních plateb Cataps v roce 2016 a bez vlivu přecenění a prodeje budov centrály v roce 2017) náležející akcionářům vzrostl o 15,2 % na 14,0 miliardy Kč. Vykázaný čistý zisk náležející akcionářům vzrostl o 9,1 % na 14,9 miliardy Kč.

„Výsledek na úrovni celkových výnosů a provozních nákladů je v souladu s cíli, které jsme si stanovili pro rok 2017. Náklady rizika jsou dokonce lepší, než jsme plánovali, jejich současná úroveň ale není udržitelná. Vývoj vkladů potvrzuje, že klienti mají v Komerční banku velkou důvěru. V oblasti úvěrování je uspokojivý výsledek v retailovém bankovnictví. Financování korporací bylo ovlivněno narušením některých cen na mezibankovním trhu v souvislosti s měnovými intervencemi, což pak korporace na českém trhu vedlo k upřednostnění financování v euru před korunou. V roce 2018 se zaměříme na další zlepšení adaptability Komerční banky na rychlé změny, kterými bankovní trh prochází. Vlivem technologického vývoje, regulace, i nabídky konkurence se rychle mění preference klientů a poptávka po užitečných, odpovídajících jejich představám. Zůstaneme přitom spolehlivou bankou, která klientům poskytuje hodnotné, bezpečné a moderní finanční služby. Představíme řadu vylepšení a usnadnění používání internetového a mobilního bankovnictví pro jednotlivce i korporátní klienty, s cílem potvrdit vedení na českém trhu v oblasti digitálního bankovnictví.“

Kapitálová přiměřenost dosáhla k 31. prosinci 2017 silných 18.6 % a poměr jádrového Tier 1 kapitálu byl ve výši 18,0 %. 9. října 2017 Komerční banka posílila svůj regulatorní kapitál kapitálovou složkou Tier 2, jak KB zveřejnila v samostatném oznámení.

Komerční banka měla k 31. prosinci 2017 celkem 47 110 akcionářů (meziročně více o 309), z čehož 41 869 byly fyzické osoby z České republiky (meziroční nárůst o 290 akcionářů). Strategický akcionář Société Générale si udržoval v KB 60,4% podíl, menšinoví akcionáři měli 39,0% podíl a samotná KB držela 0,6 % vlastních akcií.

V souladu se záměrem oznámeným v únoru 2017 ohledně podílu čistého zisku roku 2017 určeného na výplatu dividend, s ohledem na výsledek za rok 2017 a na kapitálovou pozici KB a výhled kapitálových potřeb, včetně Českou národní bankou ohlášeného dvojího zvýšení proticyklické kapitálové rezervy v letech 2018 a 2019, se rozhodlo představenstvo Komerční banky navrhnout dozorčí radě výplatu dividendy ve výši 8 932 miliony Kč. Tato částka představuje 47 Kč na jednu akcii KB a výplatní poměr 60 % z konsolidovaného čistého zisku připadajícího akcionářům. Odpovídající hrubý dividendový výnos ve vztahu k zavíracímu kurzu akcií KB na konci roku 2017 by činil 5,14 %. Rozhodnutí o rozdělení ročního výsledku, včetně výplaty dividend, je předmětem hlasování valné hromady.

Vedení KB usiluje o řízení struktury kapitálu Banky tak, aby vždy zůstala bezpečná a efektivní, a zároveň samozřejmě v plném souladu s platnými regulačními požadavky. S cílem zachovat silnou kapitálovou pozici KB hodlá vedení KB pro rok 2018 navrhnout výplatu dividend ve výši 65 % z konsolidovaného čistého zisku připadajícího akcionářům za rok 2018.

Ve čtvrtém čtvrtletí roku 2017 česká ekonomika pravděpodobně prodloužila dobu své expanze, která trvá bez přerušení od druhého čtvrtletí roku 2013. Podle ukazatelů ekonomické aktivity byla poptávka po české produkci silná jak doma, tak v zahraničí.

Rostoucí ekonomika se odrazila v rychlém vzniku nových pracovních míst a velmi nízké nezaměstnanosti, která podle údajů Eurostatu dosáhla v prosinci 2,3 % (sezónně očištěno)6. Rostoucí mzdová inflace7 spolu se silnější měnou8 již začaly tlačit na ziskovost podniků a motivovala je, aby investovaly do zlepšení produktivity. Soukromé investice se staly hlavním hnacím motorem českého hospodářského růstu spolu se spotřebou domácností, zatímco veřejné investice byly v roce 2017 stále utlumené.

Údaje o inflaci za prosinec ukázaly mírné zpomalení na 2,4 % meziročně, zejména v důsledku oslabení jádrové inflace, která odráží především domácí inflační trendy. Přitom inflační cíl České národní banky činí 2 %. Po prvním růstu v srpnu 2017 zvýšila ČNB svou 2týdenní repo sazbu opět 2. listopadu 2017 a 1. února 2018 na současných 0,75 %. Podle vyjádření představitelů centrální banky i tržního konsensu se očekává, že ČNB bude ve zpřísňování měnových podmínek v průběhu roku 2018 pokračovat. Výhled inflace a měnové politiky se projevil také na tržních úrokových sazbách. K 31. prosinci dosáhla 10letá úroková swapová sazba 1,85 %, což představuje nárůst o 21 bazických bodů oproti předchozímu čtvrtletí a o jeden procentní bod vyšší než na začátku roku. Krátkodobá sazba 3M PRIBOR se zvýšila na 0,76 % z 0,47 % ze dne 30. září.

Bankovní trh postupně setřásal účinky měnových intervencí, avšak přetrvával přebytek likvidity a intenzivní konkurence. Celkový objem úvěrů na trhu (bez repo operací) vzrostl meziročně o 5 %, což přičemý rychleji rostlo retailové úvěrování, zatímco korporátní financování bylo stabilní a úvěry veřejnému sektoru poklesly o výrazných 14 %. Firmy obecně financovaly větší podíl svých investic a pracovního kapitálu ze svých vlastních zdrojů. Pokles úvěrů ve veřejném sektoru byl spojen mimo jiné s pomalou realizací projektů spolufinancovaných EU. Objem úvěrů na bydlení nadále rostl tempem okolo 9 %. Spotřebitelské úvěry vzrostly o 4 %, což je vzhledem k vysoké úrovni spotřebitelské důvěry spíše skromné tempo.

Objem vkladů v českých bankách meziročně vzrostl o 11 %, růst byl zaznamenán především v prvních měsících roku díky silnému přílivu likvidity do země před koncem měnových intervencí. Během posledního čtvrtletí celkový objem vkladů poklesl, když pokračující růst vkladů retailových klientů a soukromých podniků převážil odliv vkladů od veřejného sektoru a nebankovních finančních institucí.

Na konci prosince 2017 Skupina KB obsluhovala 2,4 miliony klientů (na konsolidované bázi). Samotná KB měla 1 664 000 klientů (meziročně o 0,6 % více), z toho 1 406 000 byli občané. Dalších 258 000 zákazníků bylo z řad podnikatelů, firem a velkých korporací (včetně obcí a sdružení). Modrá pyramida obsluhovala 488 000 zákazníků a počet účastníků penzijního připojištění u Penzijní společnosti KB dosáhl 532 000. Služeb společnosti ESSOX využívalo 197 000 aktivních klientů a služeb společností PSA Finance v České republice a na Slovensku téměř 18 000 klientů.

Klienti Komerční banky měli k dispozici 387 bankovních poboček (včetně divize pro korporátní klienty na Slovensku), 764 bankomatů (z toho 238 bankomatů přijímajících vklady) a přímé bankovnictví podporované dvěma telefonními centry. Počet klientů využívajících alespoň jeden kanál přímého bankovnictví, jako je internet nebo mobilní bankovnictví, dosáhl 1 422 000 na konci prosince 2017, což znamenalo 85,4 % z celkového počtu klientů, přičemž samotné mobilní bankovnictví užívalo více než 436 000 klientů KB. Zákazníci využívali 1 583 000 aktivních platebních karet, z toho 184 000 kreditních. Počet aktivních kreditních karet vydaných společností ESSOX dosáhl 110 000. Klienti Modré pyramidy měli k dispozici 216 obchodních míst a přibližně 1 000 poradců. SG Equipment Finance (SGEF) poskytovala své leasingové služby prostřednictvím devíti vlastních poboček, z nichž dvě jsou na Slovensku, a také v síti KB.

Komerční banka rozvíjí svůj obchodní model s multikanálovým přístupem, jehož důležitým pilířem jsou osobní vztahy mezi klienty a jejich osobními bankéři, přičemž zároveň KB dává klientům možnost volby, jakou cestou chtějí přistupovat k finančním službám. Nejrychleji roste obliba mobilního bankovnictví, a KB přinesla v posledním čtvrtletí roku 2017 řadu novinek, které potvrzují její vedoucí pozici v mobilním bankovnictví na českém trhu.

KB se stala jednou z prvních bank v ČR, která umožnila platit pomocí Android Pay v mobilním telefonu. Jako první banka v Evropě KB umožnila klientům využívajícím mobilní aplikace pro operační systém Android přístup k oblíbeným funkcím (Android shortcuts). Klienti mobilního bankovnictví mohou nově vstupovat do aplikace a schvalovat transakce nejen otiskem prstu, ale i s pomoci funkce rozpoznání obličeje (Face ID). Zákazníci rovněž mohou kompletně spravovat parametry svých platebních karet v mobilním bankovnictví, včetně zamykání karet, nastavování limitů, povolování plateb na internetu a dalších funkcí). K dispozici mají i prostředí pro bezpečnou on-line výměnu a úschovu dokumentů. Modrá pyramida zavedla plně elektronický proces poskytování úvěrů klientům. Bezpečnost digitálních bankovních kanálů je zásadní pro rozvoj jejich používání, a klienti KB mohou zdarma chránit svá zařízení proti hrozbám z kybernetického prostoru díky aplikaci Trusteer Rapport od společnosti IBM, ve verzích pro počítače i pro mobilní zařízení se systémy Android a iOS.

Podle externích průzkumů9 patří spokojenost klientů s mobilním bankovnictvím KB k nejlepším na českém trhu. Hodnocení zákaznické zkušenosti rovněž pomohlo Komerční bance obhájit v roce 2017 prestižní titul Banka roku.

Celkový hrubý objem úvěrů vzrostl meziročně o 1,8 % na 606.1 miliardy Kč10.

V rámci úvěrování občanů, celkový objem úvěrů na bydleníI stoupl od minulého roku o 6,5 %. Z toho objem hypoték občanům narostl o 5,3 % na 218,9 miliard Kč a Modrá pyramida vykázala růst portfolia o 12,4 % na 43,6 miliard Kč. Objem spotřebitelských úvěrů poskytovaných Skupinou KB (bankou, společnostmi ESSOX a PSA Finance v České republice a na Slovensku) se zvýšil o 6,5 % na 37,5 miliardy Kč.

Celkový objem úvěrů poskytnutých Skupinou KB podnikům poklesl meziročně o 2,3 % na 304,6 miliardy Kč. Tento výsledek podnikového financování byl ovlivněn posilováním české koruny11, větším objemem vydávání dluhopisů korporacemi, přetrvávajícími vlivy měnových intervencí a intenzivní konkurencí na trhu, kde je přebytek likvidity. Úvěry malým podnikům vzrostly o 5,3 % na 34,1 miliardy Kč. Úvěry poskytnuté KB středním a velkým podnikům v České republice a na Slovensku, (včetně financování od společnosti Factoring KB a podnikového financování od společností PSA Finance) poklesly o 3,6 % na 244,4 miliardy Kč. Tento pokles je důsledkem mimořádné situace na trhu v roce 2017 popsané výše. Úvěrové a leasingové financování společností SGEF dosáhlo 26,1 miliard Kč, meziročně více o 1,2 %.

Celkový objem vkladů ve Skupině KB se zvýšil meziročně o 8,9 % a dosáhl tak 756,1 miliardy Kč12.

Vklady občanů v KB se zvýšily meziročně o 9,3 % meziročně na 251,5 miliardy Kč. Depozita v Modré pyramidě poklesla o 2,2 % na 62,7 miliardy Kč, což bylo způsobeno splatností starých smluv. Prodej nových smluv však výrazně narostl. Vklady korporátních a podnikatelských klientů vzrostly o 9,6 % na 432,3 miliardy Kč.

Klientská aktiva ve správě KB Penzijní společnosti narostla o 8,8 % na 53,3 miliardy Kč. Technické rezervy životního pojištění v Komerční pojišťovně stouply o 1,7 % na 47,8 miliardy Kč. Objemy prostředků klientů Skupiny KB v podílových fondech se zvýšily o 12,5 % na 62,9 miliard Kč.

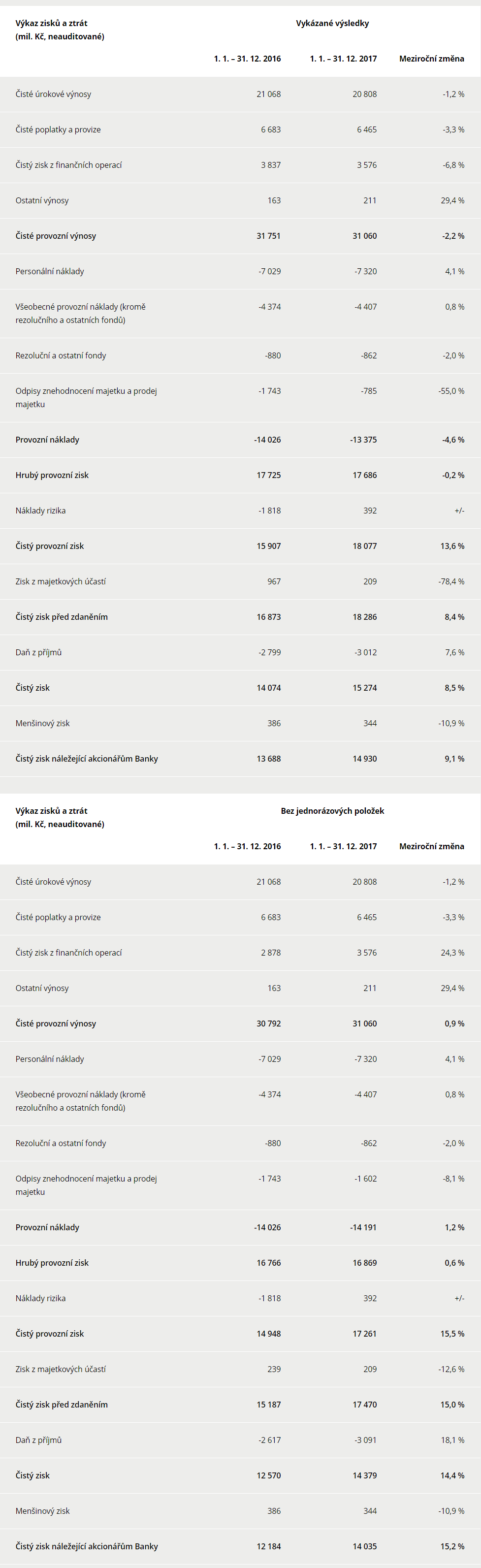

Provozní výnosy Komerční banky za rok 2017 poklesly o 2,2 % na 31 060 milionů Kč. Toto srovnání bylo výrazně ovlivněno loňským příjmem za podíl KB ve společnosti VISA Europe Ltd. Bez tohoto jednorázového vlivu by výnosy vzrostly meziročně o 0,9 %, díky výnosům z finančních operací, zatímco čisté úrokové výnosy a čisté poplatky a provize poklesly.

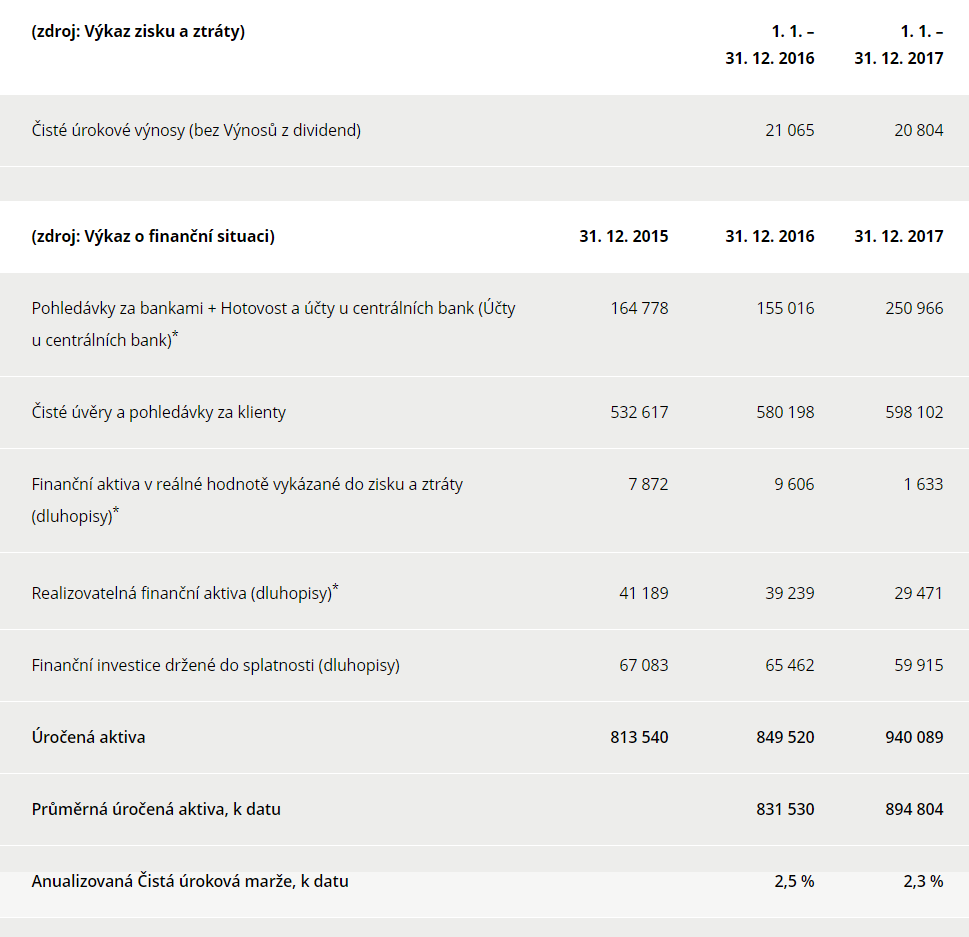

Čisté úrokové výnosy poklesly o 1,2 % na 20 808 milionů Kč. Průměrné výnosy z reinvestování vkladů byly nižší než v roce 2016, ale tržní úrokové sazby se začaly zvedat, což se projevilo pozitivně ve druhém pololetí tohoto roku. Na trhu byl přebytek likvidity, úvěrové marže poklesly v důsledku vyostření konkurence v úvěrování zejména v retailovém bankovnictví. Čistá úroková marže, počítaná jako poměr čistých úrokových výnosů k úročeným aktivům vykázaným v rozvaze, se v roce 2017 snížila na 2,3 % z 2,5 % o rok dříve.

Čisté výnosy z poplatků a provizí se snížily o 3,3 % na 6 465 milionů Kč. Snížily se transakční poplatky poté, co KB na konci třetího čtvrtletí 2016 prodala většinový podíl ve zpracovateli karetních transakcí pro obchodníky, společnosti Cataps. Jinak se se počty platebních transakcí zvýšily, s výjimkou těch hotovostních. Nejvíce rostl počet karetních a zahraničních plateb. Počet klientů banky pokračoval v růstu, ale výnosy z poplatků za depozitní produkty klesly, neboť KB zavedla nové balíčky včetně základního účtu bez poplatku za vedení, a snížil se počet starých spořicích účtů u Modré pyramidy. Poplatky za úvěry na bydlení poklesly, rovněž tak poplatky za předčasné splacení úvěrů u Modré pyramidy. Čisté výnosy z provizí se meziročně snížily, protože společnost ESSOX zvedla objem vyplacených provizí. Poplatky z křížového prodeje stouply s tím, jak pokračoval růst objemu aktiv klientů v podílových fondech a životním pojištění. Poplatky za specializované finanční služby vzrostly především díky většímu rozsahu služeb poskytnutých korporátním klientům na Slovensku a společností SGEF.

Čistý zisk z finančních operací bez zahrnutí příjmu z roku 2016 za podíl KB ve VISA Europe vzrostl o 24,3 % na 3 576 milionů Kč. Neočištěný výsledek klesl o 6,8 %. Letošní výsledek vylepšila mimořádně vysoká poptávka klientů po zajištění měnových rizik před tím a krátce poté, co ČNB ukončila 6. dubna svůj kurzový závazek. Poptávka po měnovém zajištění viditelně oslabila v létě, protože řada klientů měla své expozice zajištěné dopředu, ale vyšší volatilita tržních sazeb přinesla jisté oživení v posledních měsících roku. Poplatky a provize z cizoměnových transakcí byly stabilní, rostoucí objem transakcí byl kompenzován nižší průměrnou cenou za tyto transakce.

Provozní náklady očištěné o jednorázové položky se zvýšily o 1,2 % na 14 191 milionů Kč. Vykázaný výsledek se zahrnutím příjmu z prodeje a přecenění části portfolia budov centrály v prvním čtvrtletí roku 2017 představoval pokles provozních nákladů o 4,6 % na 13 375 milionů Kč. Z toho personální náklady vzrostly o 4,1 % na 7 320 milionů Kč, k čemuž přispělo zvýšení průměrných mezd, a nárůst průměrného počtu zaměstnanců o 0,4 % na 8 492. Všeobecné administrativní náklady (bez příspěvků do regulatorních fondů) se zvýšily o 0,8 % na 4 407 miliony Kč. Skupina dosáhla úspor i díky prodeji dceřiné společnosti Cataps zajišťující služby zpracování plateb kartami u obchodníků v září minulého roku. Náklady na příspěvky do regulatorních fondů (Fond pojištění vkladů, Fond pro řešení krize) dosáhly 862 milionů Kč, meziročně o 2,0 % méně. Kategorie "Odpisy, znehodnocení a prodej majetku" bez jednorázových položek se snížila o 8,1 % na 1 602 miliony Kč, a to hlavně kvůli dokončenému odepisování části programového vybavení, které jen částečně kompenzovalo zavádění nového software, a také díky prodeji některých budov držených v portfoliu aktiv k prodeji. V prvním čtvrtletí roku 2017 KB zaúčtovala čistý pozitivní dopad z prodeje a z přecenění budov centrály ve výši 817 milionů Kč, počet budov centrály se snížil na 3 (z původních 4). Vykázaná položka "Odpisy, znehodnocení a prodej majetku" tak dosáhla 785 milionů Kč, což je o 55 % méně než v roce 2016.

Hrubý provozní příjem, s vyloučením zmíněných jednorázových položek roku 2016 v příjmech z finančních operací (VISA Europe) a v provozních nákladech (budovy centrály) v porovnání s předchozím rokem mírně narostl, o 0,6 % na 16 869 milionů Kč. Vykázaný hrubý provozní příjem za rok 2017 byl stabilní (-0,2 %) a činil 17 686 milionů Kč.

Výše nákladů na rizika byla ovlivněna příznivými makroekonomickými podmínkami v České republice, úspěšnými výsledky vymáhání jak Bance, tak v dceřiných společnostech, a nízkým objemem nových úvěrů v selhání. Výsledkem je čisté rozpuštění opravných položek, které dosáhlo výše 392 miliony Kč ve srovnání s čistou tvorbou ve výši 1 818 milionů Kč o rok dříve. To v relativním vyjádřeníII představuje -6 bazických bodů v poměru k průměrnému objemu úvěrového portfolia roku 2017.

Výnosy z podílů v přidružených společnostech poklesly v důsledku loňského příjmu za podíl ve zpracovateli karetních plateb Cataps o 78,4 %. Bez tohoto jednorázového vlivu poklesly tyto výnosy o 12,6 % na 209 milionů Kč.

Daň z příjmu vzrostla o 7,6 % na 3 012 miliony Kč. Bez zahrnutí daňového dopadu jednorázových položek by daň z příjmu vzrostla o 18,1 %.

Konsolidovaný čistý zisk Skupiny KB za rok 2017 v porovnání s předchozím rokem se zvýšil o 8,5 % na 15 274 milionů Kč. Z této částky činily 344 miliony Kč zisky připadající držitelům menšinových podílů v dceřiných společnostech KB, které byly o 10,9 % nižší oproti minulému roku.

Vykázaný čistý zisk náležející akcionářům Banky činil 14 930 milionů Kč, což je o 9,1 % více než v roce 2016. Čistý zisk náležející akcionářům Banky očištěný o jednorázové položky (vyplývající z příjmu KB z prodeje podílů ve VISA Europe a ve společnosti Cataps v roce 2016, a také z přecenění a prodeje budov centrály v roce 2017) se zvýšil o 15,2 % na 14 035 milionů Kč.

Celková aktiva Skupiny KB ke dni 31. prosince 2017 byla na 1 004,0 miliardách Kč meziročně vyšší o 8,8 %.

Hotovost a účty u centrálních bank se snížily o 70,9 % na 32,7 miliardy Kč. Velkou část této položky tvoří likviditní rezervy u centrálních bank. Jednodenní vklady u ČNB jsou úročeny diskontní sazbou (která v roce 2017 činila 0,05 %).

Pohledávky za bankami se více než ztrojnásobily a dosáhly 228,4 miliardy Kč. Většinu této částky tvoří reverzní repo operace s centrální bankou. V repo tendrech ČNB tvoří horní hranici dvoutýdenní repo sazba.

Finanční aktiva oceněná reálnou hodnotou proti účtům nákladů a výnosů klesla o 36,6 % na 18,8 miliardy Kč.

Celkové čisté úvěry a pohledávky se ve srovnání s koncem předchozího roku vzrostly o 3,1 % a dosáhly 598,1 miliardy Kč. Hrubá výše klientských úvěrů a pohledávekIII se zvýšila o 2,0 % na 607,4 miliardy Kč, včetně reverzních repo operací s klienty ve výši 1,3 miliardy Kč. Podíl standardních úvěrů v této sumě stoupnul na 95,4 % (579,3 miliardy Kč), zatímco podíl sledovaných úvěrů byl 1,6 % (9,5 miliardy Kč). Podíl úvěrů pod zvláštní kontrolou (nestandardní, pochybné a ztrátové) tvořil 3,1 % portfolia s objemem 18,6 miliard Kč. Objem vytvořených opravných položek dosáhly 12,7 miliardy Kč, což bylo o 18,2 % méně než na konci roku 2016.

Portfolio realizovatelných cenných papírů (AFS) se snížilo o 24,6 % na 29,7 miliardy Kč. Z toho dluhové cenné papíry tvořily 29,5 miliardy Kč. Ty zahrnují české státní dluhopisy v objemu 19,6 miliardy Kč a zahraniční vládní dluhopisy ve výši 7,4 miliardy Kč. Objem cenných papírů v portfoliu cenných papírů držených do splatnosti (HTM) se snížil o 8,5 % na 59,9 miliardy Kč, z toho 50,2 miliardy Kč činila hodnota českých státních dluhopisů a 9,7 miliardy Kč hodnota vládních dluhopisů vydaných cizími státy.

Čistá účetní hodnota dlouhodobého hmotného majetku vzrostla o 11,1 % na 7,4 miliardy Kč a hodnota dlouhodobého nehmotného majetku vzrostla o 20,5 % a dosáhla 4,7 miliardy Kč. Velikost goodwillu, který pochází z akvizic společností Modrá pyramida, SGEF a ESSOX, zůstala nezměněna na 3,8 miliardy Kč.

Celkové závazky byly o 10,6 % vyšší ve srovnání s koncem roku 2016 a dosáhly 903,7 miliardy Kč. Závazky vůči klientům vzrostly o 9,0 % na 762,0 miliardy Kč. To zahrnuje i 6,0 miliard Kč repo operací s klienty a 7,6 miliardy Kč ostatních závazků ke klientům. Objem nesplacených vydaných cenných papírů poklesl o 64,0 % na 4,8 miliardy Kč v důsledku většího objemu splatných dluhopisů než vydaných dluhopisů. S cílem posílit kapitálovou přiměřenost přijala KB podřízený dluh v objemu 100 milionů EUR (2 560 milionů Kč) s 10letou splatností a možností splátky po 5 letech.

Likvidita Skupiny vyjádřená poměrem čistých úvěrů a depozit (bez repo operací s klienty) dosáhla 78,9 % (ve srovnání se 83,6 % k 31. prosinci 2016).

Vlastní kapitál klesl o 4,8 % na 100,3 miliardy Kč. Akumulaci nerozděleného zisku překonal vliv snížení účetního přecenění zajištění peněžních toků v důsledku vyšších úrokových sazeb. Během života zajišťovacích derivátů a realizovatelných dluhopisů se jejich cena řídí vývojem úrokových sazeb, a v případě dluhopisů také rizikových přirážek. Referenční fixní desetiletá sazba úrokových swapů vzrostla ke konci prosince 2017 na 1.85 % oproti 0,89 % k 31. prosinci 2016. Přecenění portfolia realizovatelných cenných papírů dále ovlivnila amortizace přecenění cenných papírů překlasifikovaných v roce 2014 mezi papíry držené do splatnosti. V listopadu 2017 KB změnila zajišťovací vztah úrokových swapů ze „zajištění peněžních toků“ do portfolia „zajištění reálné hodnoty“. V době změny bylo přecenění ze zajištění peněžních toků vykázané v ostatním úplném výsledku (OCI) nevýznamné. Po této změně budoucí pohyby úrokových sazeb neovlivní ostatní úplný výsledek ze zajišťovacích derivátů. Zbývající ostatní úplný výsledek ze zajišťovacích derivátů bude výsledkem změn hodnot měnových swapů.

Ke dni 31. prosince 2017 držela KB 1 193 360 vlastních akcií, což představuje 0,63% podíl na základním kapitálu.

Konsolidovaný regulatorní kapitál pro výpočet kapitálové přiměřenosti ke konci prosince 2017 dosahoval 79,1 miliardy Kč, což je meziroční nárůst o 10,4 %. Kapitálová přiměřenost činila 18,6 %. Core Tier 1 kapitál činil 76,5 miliardy Kč (+6,8 % meziročně). Ukazatel Core Tier 1 dosáhl 18,0 %, nově přidaný Tier 2 kapitál dosáhl 2,6 miliardy Kč neboli 0,60 % rizikově vážených aktiv.

Celkové kapitálové požadavky KB k 1. lednu 2018 dosahují v porovnání s konsolidovaným objemem rizikově vážených aktiv 15,5 %. Požadovaná minimální úroveň kapitálu Tier 1 je 11,625 % a minimální kapitál Tier 1 činí 13,5 %.

V červenci 2017 oznámila Česká národní banka, že s účinností od 1. července 2018 zvýší sazbu proticyklické rezervy (součást celkového kapitálového požadavku) na o 50 bazických bodů (celkem na 1,00 %), a s účinností od 1. ledna 2019 o dalších 25 bazických bodů na 1,25 %.

Měřeno ukazatelem likviditního krytí (LCR), likvidita KB v průběhu roku 2017 bezpečně splnila požadavky stanovené platnou regulací.

S účinností od 1. ledna 2018 společnost PSA FINANCE ČESKÁ REPUBLIKA s.r.o. se sloučila se svým 100% vlastníkem, společností ESSOX s.r.o. Jednotka bude nadále působit pod jménem ESSOX s.r.o.

Od 1. ledna 2018 společnost PSA FINANCE SLOVAKIA, s.r.o. změnil název na společnost ESSOX FINANCE, s.r.o., se sídlem Karadžičova 16, 821 08 Bratislava, Slovenská republika. ESSOX FINANCE, s.r.o. je 100% vlastněn společností ESSOX s.r.o.

ESSOX s.r.o. je majetkem Komerční banky (s podílem 50,93 %) a SG Consumer Finance (49,07 %).

1) S vyloučením repo operací s klienty. Celkový objem "Závazky vůči klientům" se zvýšil o 9.0 % na 762,0 miliardy Kč.

2) S vyloučením reverzních repo operací s klienty. Celkový objem hrubých “Úvěrů a pohledávek za klienty” vzrostl o 2,0 % na 607,4 miliardy Kč.

3) Vykázané výnosy poklesly o 2,2 % kvůli mimořádnému příjmu z prodeje podílů KB ve společnostech Cataps a VISA Europe v roce 2016.

4) Bez příjmů z restrukturalizace budov centrály KB. Včetně této mimořádné položky poklesly provozní náklady o 4,6 % na 13,4 miliardy Kč.

5) Zdroje dat pro tuto část: Český statistický úřad, Česká národní banka, KB Economic Research. Meziroční srovnání.

6) ec.europa.eu/eurostat/. Tisková zpráva „Euro area unemployment at 8.7%” vydaná 31. ledna 2018

7) Nominální mzdy vzrostly ve třetím čtvrtletí meziročně o 6,8 %. Zdroj: Český statistický úřad, www.czso.cz

8) Česká koruna posílila vůči euru meziročně o 5,5 %, z toho v posledním čtvrtletí o 1,7 %. Zdroj: Česká národní banka, www.cnb.cz

9) Průzkum spokojenosti klientů Byzkids Top App, průzkum IPSOS

10) S vyloučením volatilních reverzních repo operací s klienty. Celkový hrubý objem „Úvěrů a pohledávek za klienty“ vzrostl meziročně o 2,0 % na 607,4 miliardy Kč.

11) Posílení koruny (o 5,5 % meziročně) snižuje účetní hodnotu eurových úvěrů vyjádřenou v českých korunách. Úvěry denominované v eurech představovaly přibližně jednu třetinu celkového portfolia úvěrů podnikům Skupiny KB.

12) S vyloučením repo operací s klienty. Celkový objem “Závazků vůči klientům” stoupl o 9,0 % na 762,0 miliardy Kč.

PŘÍLOHA

Konsolidované hospodářské výsledky k 31. prosinci 2017 podle Mezinárodních standardů účetního výkaznictví (IFRS)

1. 1. - 31. 12. 2016: Upraveno o prodej společnosti Cataps (728 milionů Kč v kategorii Zisk z majetkových účastí) a o příjem náhrady za podíl KB ve společnosti VISA Europe Ltd. (959 milionů Kč v kategorii Čistý zisk z finančních operací, -182 milionů Kč v kategorii Daň z příjmu)

1. 1. - 31. 12. 2017: Upraveno o pozitivní dopad z prodeje a přecenění budov centrály KB (817 milionů Kč v kategorii Odpisy znehodnocení majetku a prodej majetku, 79 milionů Kč v kategorii Daň z příjmu)

- 4. května 2018: zveřejnění výsledků za 1. čtvrtletí 2018

- 2. srpna 2018: zveřejnění výsledků za 1. pololetí 2018 a za 2. čtvrtletí 2018

- 8. listopadu 2018: zveřejnění výsledků za tři čtvrtletí 2018 a za 3. čtvrtletí 2018

I) Úvěry na bydlení: hypotéky občanům poskytnutých KB + úvěry poskytnuté klientům Modrou pyramidou;

II) Náklady na riziko v relativním vyjádření: anualizovaná výše „Tvorby rezerv a opravných položek k úvěrům a pohledávkám“ děleno průměrná „Hrubá výše klientských úvěrů a pohledávek“ k datu;

III) Hrubá výše klientských úvěrů a pohledávek: „Hrubá výše úvěrů a pohledávek za klienty“ bez „Ostatních pohledávek za klienty“;

IV) Čistá úroková marže (NIM): „Čisté úrokové výnosy“ bez „Výnosů z dividend“ děleno průměrná úročená aktiva k datu (úročená aktiva obsahují „Pohledávky za bankami“, „Účty u centrálních bank“, „Čisté úvěry a pohledávky za klienty“, „Finanční aktiva v reálné hodnotě vykázané do zisku a ztráty“ z toho pouze dluhopisy, „Realizovatelná finanční aktiva“ z toho pouze dluhopisy, „Finanční investice držené do splatnosti“ z toho pouze dluhopisy);

V) Poměr čistých úvěrů a depozit: („Čisté úvěry a pohledávky za klienty“ mínus „reverzní repo operace s klienty“) děleno („Závazky vůči klientům“ mínus „repo operace s klienty“);

VI) Poměr provozních nákladů a výnosů: „Provozní náklady“ děleno „Čisté provozní výnosy“;

VII) Rentabilita průměrného vlastního kapitálu (ROAE): anualizovaný „Zisk připadající vlastníkům mateřské společnosti“ děleno (průměrná hodnota „Vlastního kapitálu“ mínus „Nekontrolní podíly“) k datu;

VIII) Upravená rentabilita průměrného vlastního kapitálu (upravené ROAE): anualizovaný „Zisk připadající vlastníkům mateřské společnosti“ děleno (průměrná hodnota „Vlastního kapitálu“ mínus „Nekontrolní podíly“ mínus „Přecenění zajištění peněžních toků“ mínus „Přecenění realizovatelných finančních aktiv“) k datu;

IX) Rentabilita průměrného regulatorního kapitálu: anualizovaný „Zisk připadající vlastníkům mateřské společnosti“ děleno průměrný „Regulatorní kapitál“ k datu;

X) Rentabilita průměrných aktiv (ROAA): anualizovaný „Zisk připadající vlastníkům mateřské společnosti“ děleno průměrná „Celková aktiva“ k datu;

XI) Zisk na akcii: anualizovaný „Zisk připadající vlastníkům mateřské společnosti“ děleno (průměrný počet vydaných akcií mínus průměrný počet vlastních akcií držených na vlastní účet);